“转自:“

来源:装配时空圈

1. 绿色建筑时代全面到来,高装配率的模块化建筑有望“出圈”

“2030 碳达峰”、“2060 碳中和”既定目标下,全国层面“绿色建筑”立法工作有望 全面推进。中央部委层面,住建部于 4 月 8 日召开新闻发布会,会上透露我国将继续推 动绿色建筑立法工作。省级层面看,当前江苏、浙江、宁夏、河北、辽宁、内蒙古、广东 七省绿色建筑相关条例已付诸实施,山东、江西、青海三地出台了绿色建筑政府规章,为 绿色建筑创建行动提供法律支撑;河南、湖南、福建、安徽、上海五地绿色建筑立法工作 正在稳步推进当中。

1.1. 发展绿色建筑是建筑业实现碳达峰重要措施

(1)什么是“绿色”建筑?绿色建筑是指在全寿命期内,最大限度地节约资源、保护环境、减少污染,为人们提 供健康、舒适和高效的使用空间,实现人与自然和谐共生的建筑。根据最新的《绿色建筑 评价标准》,绿色建筑的评价主要有安全耐久、健康舒适、生活便利、资源节约、环境宜 居五个维度。

(2)为何需要立法推进绿色建筑?

回溯看:“十三五”期间绿色建筑发展迅速,立法规范势在必行。2006 年第一版《绿 色建筑评价标准》发布,标志我国绿色建筑开始发展。2016-2019 年,城镇累计绿色建面 从 12.5 亿方增长至超过 50 亿方,CAGR+58.7%,当年新增绿色建筑占比由 29%提升至 65%。前瞻看:绿色建筑为推进建筑业碳达峰利器。绿色建筑约有 30 项指标与碳达峰、 碳中和相关:优化围护结构热工性能,提升电气设备能效水平,充分利用太阳能等可再 生清洁能源。根据 2020 住建部发布《绿色建筑创建行动方案》,2022 年我国绿色建筑占 比将达 70%。根据住建部公开披露信息,建筑领域要在 2030 年前实现碳达峰面临诸多困 难和挑战,绿色建筑是推动建筑领域如期实现碳达峰的重要措施。

相较省级《绿色建筑行动方案》,当前各省实施《绿色建筑发展条例》要求更细、效 力更强,助力绿色建筑发展行稳致远。以湖南省为例,《湖南省绿色建筑创建行动方案》 的内容包括创建对象、总体目标、重点任务、保障措施四项,偏重目标制定及实现路径, 且对相关主体不具有强制性;而《湖南省绿色建筑发展条例(草案)》的内容包括总则, 规划、设计和建设,运行和改造,技术发展和激励措施,法律责任四项,对绿色建筑新建 和改造、运行、拆除全过程中各相关主体的责任以法规形式进行确认。

1.2. 高装配率的模块化建筑是绿色建筑重要实现形式

(1)什么是模块化建筑?模块化建筑是指采用工厂预制的集成模块在施工现场组合而成的装配式建筑。其中 集成模块是指具有建筑使用功能的三维空间集成建筑单元。该建筑单元主体结构、楼板、 吊顶、设备管线、内装部品都在工厂预制完成,满足各项建筑性能要求和吊装运输的性能 要求,生产完成后运输至现场进行吊装作业即可完成建造工作。

(2)模块化建筑优点有哪些?模块化建筑具有装饰质量优、建造速度快、绿色环保三大优点。质量方面,模块化建 筑将大部分工序由工地现场转移到工厂内,更高的自动化程度和更优的工作环境使得其 装饰质量高于现场工地作业;速度方面,传统施工流程需在现场按流程作业,而模块化建 筑工厂和施工现场可同步进行互不干扰,加快了施工速度,现场单模块安装时间压缩到以 “小时计”;环保方面,模块化建筑几乎杜绝了现场作业的粉尘、噪声污染,工厂智能化 生产可节约耗材,且模块化建筑可反复拆改,可在全寿命周期内实现减碳、节碳。

1)无机材料模块化建筑(混凝土、硅基复合材料)

远大模方 BOX Modul:远大住工 2021 年 3 月 28 日新发布的 BOX Modul 产品定位 为高端旅居空间,面向客户主要是民宿投资,采用硅基复合材料建造,强度高、热工性能 好、现场快速建造。远大旗下模块化建筑可重复拆装移动,实现二次利用,降低投资风险, 为民宿文旅市场建设提供新选择。根据公司公告,21Q1 模块化建筑业务新签代理合作协 议对应销售金额 7.5 亿元。

有利华建筑科技:旗下产品主要面向香港地区供应。香港屋宇署于 2017 年在全港范围内推广“组装合成”工法(MiC,即 Modular Integrated Construction),即指将工厂制 造的已完成内饰及配件的模块化组件运送至工地,利用 “先装后嵌”工法减少现场用工量 和湿作业。以香港将军澳百胜角消防处纪律部队宿舍项目为例,该项目共有 5 座 16 层左右高楼,合计 3800 个组件单元,项目建设工期约3个半月,较传统作业提前 6-8 个月。

2)钢结构模块化建筑

海龙建筑科技:依托中建系统内部设计、施工和项目承接优势,旗下模块化产品采用 标准化设计、工厂化生产、一体化装修、便捷化施工和信息化管理,主要面向大陆和香港 市场。应用案例方面,规模较大项目主要有深圳市社区幼儿园、香港防疫隔离医院等。

中集模块化建筑:公司研发钢结构集成模块体系集设计、制造、监造、运输于一体, 整合了中集集团的集成制造优势,可以实现一栋建筑 80%-90%工程量在工厂预制完成, 施工现场只需要完成剩下 10%左右的搭装工作,至少减少 50%以上的现场施工时间,工 程安装现场基本无扬尘和建筑垃圾,建筑垃圾减量化下直接减少建造过程碳排放。

2. 板块行情:建筑装饰小幅回调,其他基础建设领涨子版块

2.1. 市场回顾:建筑装饰行业单月跌幅1.4%,跑输大盘 1.0pct

建筑装饰行业单月跌幅-1.4%,在申万 28 个一级行业中列第 22 位,同期上证指数跌 幅 0.4%,相对收益跑输大盘 1.0pct。行业单周涨幅-0.5%,同期上证指数跌幅 0.7%,相对 收益跑赢大盘 0.2pct。

建筑装饰各子板块:其他基础建设、国际工程承包、房屋建设板块单月涨幅分别为 1.1%、1.0%、0.2%,其余板块月内普跌;房屋建设、装修装饰、其他基础建设、园林工程 板块单周涨幅分别为 1.2%、0.7%、0.6%、0.6%,其他板块周内普跌。

3. 下游:21 年专项债拉开序幕,固定资产投资累计同比+25.6%

3.1. 资金端:M2 余额 227.6 万亿元、新增社融 3.34 万亿元,城投债累计发 行额高增 36.0%

(1)M2 余额同比+9.4%,新增社融 3.34 万亿元 3 月 M2 余额达 227.6 万亿元,同比+9.4%,增速较 2 月回落 0.7pct。3 月社融增量:当月新增社融 3.34 万亿元,较上年同期减少 1.84 万亿元,其中政府债券净融资 3131 亿 元,同比减少 3213 亿元。存量方面:截至 3 月末,社融存量 294.6 万亿元,同比增长 12.3%, 其中,对实体经济发放的人民币贷款余额为 179.51 万亿元,同比增长 13%。

(2)专项债:21 年地方专项债发行正式开启,3 月新增 264 亿元 3 月新增地方专项债 264 亿元,较去年同期减少 1042.7 亿元。从发行省份看,四川、 湖北两地率先开启地方专项债发行工作,分别新增地方专项债 114 亿元、150 亿元;从债 券资资金投向看,资金主要投向中小银行发展和棚户区改造领域,两者合计发行 188.8 亿 元,占比 71.5%,剩余领域合计发行 75.2 亿元,占比 28.5%。

(3)城投债:发行规模看,3 月同比稳增 9.5%,21 年第一季度累计同比高增 36.0% 中债标准口径下:2021 年 3 月份,全国共发行城投债 906 只,较去年同期增加 131 只,增幅 16.9%;发行额合计 6802 亿元,同比稳增 9.5%;净融资额 2051 亿元,同比减 少 49.7%。2021 年第一季度,全国共发行城投债 2093 只,发行额 1.56 万亿元,同比高增 36.0%,净融资额 6472 亿元,同比减少 7.5%。

3.2. 投资端:固定资产投资累计同比+25.6%,地产、基建修复力度强

2021 年 1-3 月份,全国固定资产投资累计完成 9.6 万亿元,同比高增 25.6%。从三大 主要领域来看,房地产、基础建设、制造业固定资产投资累计同比分别为:+25.6%、+29.7%、 +29.8%。根据浙商宏观组测算,固定资产投资继续修复中,从与 2019 年相比的两年复合 增速看,地产、基建、制造业投资两年平均增长 7.6%,2.3%和-2.0%,地产、基建相对 较强,制造业投资偏弱。

(1)房地产:1-3 月,房地产开发投资完成额累计同比+25.6%

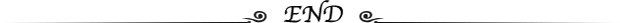

1-3 月,房地产开发投资完成额累计同比+25.6%,从各环节指标看:

土地购置:购置面积累计 2301 万平方米,同比+16.9%。

新开工:新开工面积累计 3.6 亿平方米,同比+28.2%。

施工:房屋施工面积累计 79.8 亿平方米,同比+11.2%。

竣工:房屋竣工面积 1.9 亿平方米,累计同比+22.9%;其中住宅竣工面积 1.4 亿 平方米,累计同比+27.1%。

销售:商品房累计销售面积3.6亿平方米,同比+63.8%,销售金额累计同比+88.5%;

其中,住宅销售面积累计 3.2 亿平方米,累计同比+68.1%,销售金额累计同比 +95.5%。

(2)基建:1-3 月基建投资(不含电力)累计同比+29.7%

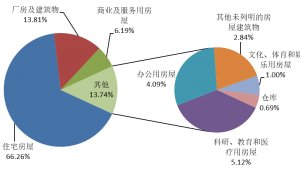

1-3 月,狭义基建(不含电力)、广义基建累计同比分别+29.7%、+26.8%,从细分板块看:

交运仓储邮政:交运仓储邮政业固定资产投资累计+31.0%。各子板块投资力度 均高增:铁路、公路固定资产投资累计同比+66.6%、+25.7%;水运固定资产投 资累计同比+58.1%;航空固定资产投资累计同比+84.5%。

水利环保市政:水利环保市政业固定资产投资累计+26.1%。各子板块:水利固定资产投资累计同比+42.5%;生态环保固定资产投资累计同比+39.5%;公共设施管理业(大市政)固定资产投资累计同比+23.5%。

(3)工业:1-3 月制造业、采矿业固定资产投资累计同比分别+29.8%、+20.8%

1-3 月,制造业固定资产投资累计同比增长 29.8%;采矿业固定资产投资累计同比增 长 20.8%。1-2 月,工业企业利润总额累计同比+178.9%,较 19 年同期+72.1% ,工业企 业利润强势恢复。3 月,国内 PMI 指数 51.9%,环比上升 1.3pct,其中生产指数环比上升 2.0 个百分点至 53.9%,新订单指数环比上升 2.1pct 至 53.6%。

3.3. 需求端:重大项目投资额同比增长+13.6%

(1)截至 4.11,大中城市累计供应土地建面、纯住宅建面同比分别-12%、+27%。截至 4 月 11 日,全国 100 大中城市累计土地规划建筑面积 3.28 亿平方米,同比- 12%,环比上升 7pct。从土地用途看:住宅类、商服类、工业类累计土地规划建筑面积同 比分别-8%、-26%、-13%,其中,纯住宅累计土地规划建筑面积相较 20 年同期增加 27%。

(2)重大项目建设:21 年,已披露重大项目投资额同比增长 13.6%。省级层面看,21 年重大项目投资金额同比高增 13.6%。截至 4 月 16 日,已有 20 省 份公布 2021 年重大项目投资金额,合计超 8 万亿元,较 2020 大幅增加 13.6%。上述 20 个省份中,除陕西、内蒙古外,其余省份 2021 年度投资额均高于 2020 年。存量续建项目 方面,12 个已披露具体数据省份中,有 8 个省份存量续建数量占比超 50%,存量续建项 目处于高位。

从基建项目看,北京、上海、湖南、四川、重庆、宁夏基建项目数量占比均 超 30%(共 9 省份披露);从基建投资额看,北京、江苏、上海、贵州、宁夏 21 年基建 项目投资占比分别 24%、41%、42%、26%、51%。

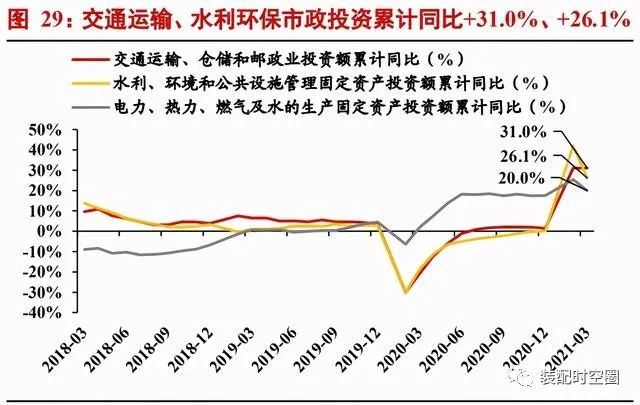

4. 上游:建材指数进入高位波动区间,钢材价格快速上涨后趋稳

3 月 PPI 环比+1.6%(前值+0.8%),从建材细分门类看,橡胶和塑料制品、非金属 矿物制品、黑色金属加工三个建材大类行业 PPI 环比分别+1.1%(前值+0.3%)、-0.1% (前值-0.4%)、+4.7%(前值+2.3%),较前值均有所回升。建材综合指数方面,自 2 月 中下旬起,建材价格持续上行,回到年初高点,3 月以来,供需缺口驱动上游价格向中游 价格传递,叠加“碳中和”背景下唐山、内蒙古等地陆续开展限产工作,建材价格指数在 高位持续波动。4 月 15 日,建材综合指数 168.88 点,单月环比+6.0%,较 20 年同期上涨 +22.9%。

4.1. 非金属建材:水泥价格回弹、玻璃价格持续上升

(1)水泥、玻璃:价格指数月环比分别+6.2%、+2.2%

水泥价格:水泥价格回弹,截至 4 月 16 日,全国水泥价格指数 153.81 点,单月 环比+6.2%,较 20 年同期上升 5.2%。分区域看,各区域价格均普涨,京津冀、 长江、华东地区月环比分别上升 9.6%、8.0%、7.4%,领涨全国。

玻璃价格:玻璃价格略有上升,4 月 12 日,全国浮法玻璃均价月环比+2.2%, 同比+43.1%。分区域看,北京、武汉、秦皇岛 3 城浮法玻璃单月环比分别+3.9%、 +8.0%、2.6%,涨幅高于全国均值。

(2)管材与防水材料价格指数均与上月同期持平

4 月 16 日,管材价格指数 100.46 点,防水材料价格指数 91.18 点,均与上月同期持平。

4.2. 4 月钢材各品类单价快速上涨后趋稳,较去年同期涨幅均超 40%

4 月 16 日,中板、高线、螺纹钢、圆钢单价月环比分别上涨 12.1%、8.2%、8.0%、 5.9%,钢材价格自 4 月初快速上升,近期趋于平稳。从旬环比看,中板、高线、圆钢、 螺纹钢旬环比分别+4.6%、+4.3%、+3.9%、-0.3%;4 月钢材价格同比涨幅显著,中板、圆 钢、螺纹钢、高线价格同比分别高增 52.1%、52.0%、40.4%、40.4%。

4.3. 挖掘机销量同比增长+56.6%,开工小时数同比增加+7.7%

3 月份,当月国内售出挖掘机 7.3 万台,同比增长+56.6%,增速较上月缩窄 198.9pct;国内挖掘机开工小时数 122 小时,同比+7.7%(前值+47.1%)。

5. 装配式板块跟踪

5.1. 产业项目:装配式工业项目投资稳中有增,部品部件占比 34.2%

从数量上看:装配式工业项目投资稳中有增。2021 年 3 月份,装配式工业项目备案 数合计 38 个。较上月增加 3 个,环比增加 8.6%,较 20 年同期减少 116 个,同比减少 75.3%。

从地域分布看:2021 年 3 月份,河北新增装配式工业项目 12 个,占比 31.6%,领跑 全国。河北、河南、江苏、山东、浙江等地装配式投资项目数均超过 3 个。从装配式项目 类型看:装配式部品部件、PC 构件、钢结构依旧是三大主要构成类型,合计占比 81.6%, PC 构件、钢结构工业项目数分别为 10、8 个。

5.2. PC“三板”构件单价跟踪:北京、上海、深圳保持平稳

2021 年 2 月份,北京、上海、深圳 PC“三板”构件地方定额稳定,较 20 年 12 月均没 有变化。从地区来看:

北京:自 20 年 10 月“三板”构件价格涨跌大幅变动后,21 年月价格与去年 12 月 持平。2 月 PC 预制保温外墙板价格 3870 元/立方米;PC 预制叠合板单价 3810 元/立方米;PC 预制楼梯板单价 3600 元/立方米,价格已处于稳定区间。

上海、深圳:构件价格长期维稳,2 月价格与去年 12 月持平。

6. 基建板块跟踪

6.1. 建筑央企:中国化学、中国中冶 1-3 月新签合同额同比+20.4%、+60.7%

月度累计新签订单看, 2021 年 1-3 月,中国化学、中国中冶累计新签合同额分别为 546.8 亿元、2805.7 亿元,同比分别增长 20.4%、60.7%。全年来看,八大建筑央企 2020 年全年累计新签订单总额 11.2 万亿元,较 2019 年增 加 1.8 万亿元,同比增长 19.3%。分公司看,中国中铁、中国铁建新签订单合同额高位快 增,同比分别+20.4%、+27.3%;中国电建、中国中冶新签订单合同额高速增长,同比分 别+31.5%、29.4%;中国建筑、中国交建、中国化学、葛洲坝保持稳健增长,同比分别+11.4%、 +10.6%、+10.5%和+7.6%。

6.2. PPP 入库项目:2 月新入库项目金额 252.2 亿元,累计同比增加 65.5%

规模、数量方面:2021 年 2 月,新入库 PPP 项目 28 个,较 20 年同期增加 7 个;投 资总金额 252.2 亿元,同比减少 47.6%。年度累计看,2021 年 1-2 月,新入库 PPP 项目 86 个,较 20 年同期增加 25 个;投资总金额 1399.3 亿元,累计同比增加 65.5%。

行业分布方面:2 月份新入库项目中,交通运输继续领跑,投资金额 117.2 亿元,占 比 46.5%,市政工程、生态保护、保障房、林业投资金额均超 15 亿元,分别占比 23.3%、 8.8%、7.1%、6.1%;剩余行业投资合计 20.8 亿元,占比 8.2%。

地区分布方面:2 月新入库项目中,按省份看:山西投资金额 69.4 亿元,占比 27.5%, 位列第一,江西、广西、重庆投资金额分别为 30.5 亿元、30.2 亿元、28.1 亿元,排名靠 前。按区域看,华北地区投资金额最大,占比 33.8%,华南、华东、西南分布较均匀,分 别占比 19.0%、18.2%、16.2%。

来源:装配时空圈,如有侵权请联系我们。